写给不那么聪明投资者的信(二)(根篇)

- 财经

- 2年前

- 283

书接上篇,继续讲不败之道:先不败,再求胜,大不败,小求胜。

本系列文章我按根,干,枝,叶的顺序讲述。根即方向问题,以后所有干,枝,叶均在此根上生长。干是重要的架构,枝是次一级别的干,叶就是具体的趋向可执行的内容。

上一篇中论述了为何选不败之道,这里再不怨其烦的更进一步扩展一下:小心负复利!

大家先快速思考一个问题:A在2020年赚了80%,但是2021年亏了30%,A两年赚了多少钱?

理想状态下是26%(不是50%哦),但在现实中昵?实际很达到26%,想得明白为什么吗?

提示:手续费和人性。

同时:B在2020年赚了15%,2021年赚了10%。B两年赚了多少?

理论上是26.5%,同理,现实中远比这个数多,原因仍然是人性!

再一次说明了不败有多么重要,在投资生涯中,正复利固然让人兴奋,却少有人去算负复利有多可怕,而负复利是不败最大的杀手,一定要慎重!

回到主题:

先不败,再求胜:先把风险降到可以接受的范围之内,再考虑怎么赚钱。

马上大家就要问了:你买什么股票都没说,怎么降风险?对了,最基层思考就是考虑最极端的情况,也就是说,哪怕我一不小心买到最垃圾的股票,也要尽量不能亏钱!这有可能吗?我能提出来,当然就有办法!

重点:建立多重立体防火墙体系。

第一重:用资产配置组合思维组建最基本层级防火墙。这里我强调一下,这里只是一个思维方式,你非得用书本上学的分散投资理念买一堆股票,我也不能说你错!但决不是我的本意!因为这是一种思维方式,所以第一重的防火墙可以有的方式有很多,也很难区分其中的高低,也不好描述这个感觉,但这不重要,重要的是你时刻知道这件事,并能融入每一个行为中去。我自己用的是这种,大家用心感受一下:我的组合之中至少会有两种不同类别的股票,注意这里的类别不是指行业,也不是版块,而是分类,其中一类必须是现金奶牛,而且任何时候不低于总仓位的30%。(有点巴菲特的意思了)。其他类随便,可以是成长类,可以是价值类,也可以是其他类。总结一下:我自己的基层防火墙至少包含现金奶牛类股票,而且账户中的股票至少大于两个类别。其中,现金奶牛类股票大部分时间仓位都大于50%。

第二重:(选择):现金奶牛与确定性最大的事物链接,比如说国运,即国运不破,现金奶不断。其他类股票遵守三不碰:不碰妖,不碰亏,不碰不懂。

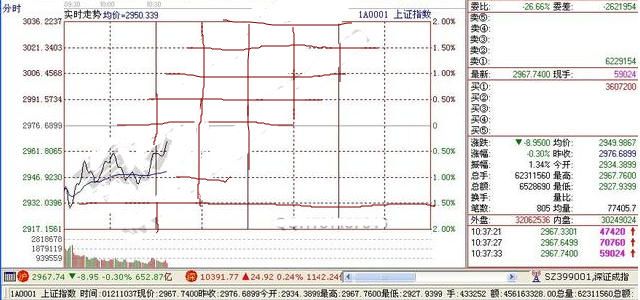

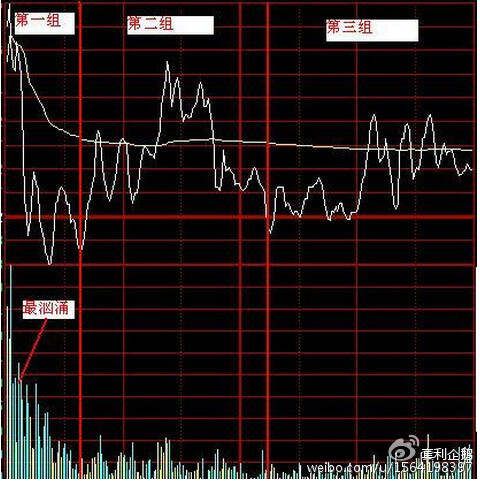

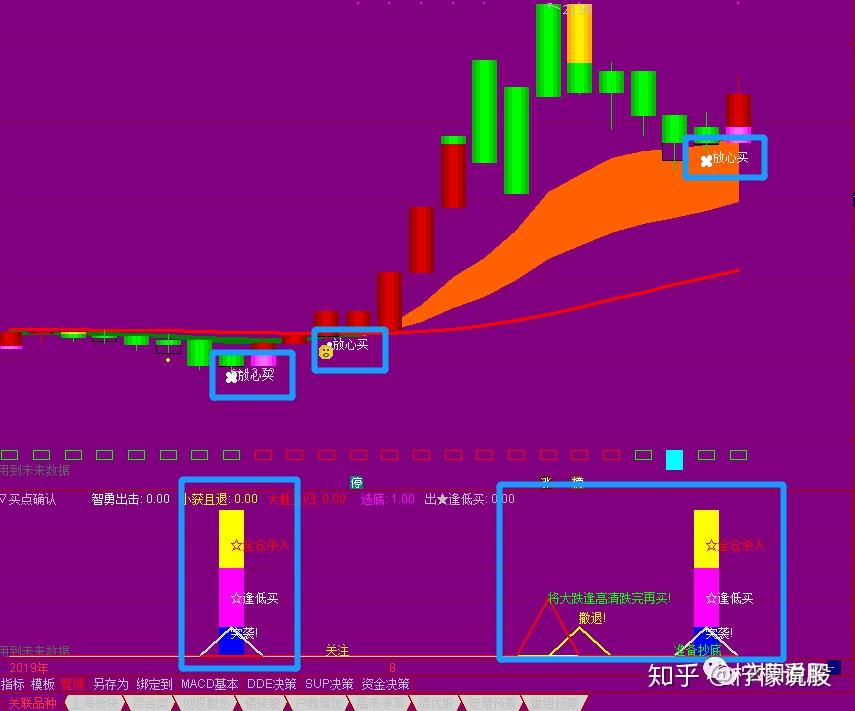

第三重:主动择时与被动择时:许多主流观点不认可择时,但我却鼓励择时。主动择时指大方向上,尽量熊市建仓,牛市卖岀(这个不难)。被动择时指当建仓开始后,做小波段把成本做到自己的最不担心的成本,此小波段操作以保持仓位为第一,成本为次。

第四重:分步建仓,现金奶牛建仓速度快于其他品类,大择时就行。其他品类分步要多,成本低最为重要,仓位最终的大小不重要,如果仓没建完,马上换其他股票。也就是说,其他品类股票要多备一些,防止一只股票上建仓太小,以多品种累积的量换仓位,总之要成本低。(此与第三重看似有冲突,实则没有,要注意领会)

其实还可设置第五,第六,这看个人感觉,安心就差不多了。反正,上面这些完成后,基本上风险也就规避得差不多了,防火墙宽度深度都足够。

风险到是去除了,能赚钱吗?

首先,现金奶牛肯定是可以赚钱的,仔细去理解奶牛的意思吧:一头奶牛,牛本身值钱,奶也值钱。这里要反复思考一个问题:一直产奶会不会降低牛的价值?想明白了,许多事情就清晰很多。

其次:除了奶牛的其他品种,就是赚更多钱的可能。我建议里面最好有成长股,只要按上面方法降低成本持有,赚钱并不是问题,反而是你对这个股票的理解,决定了最终赚钱的多少。举个例子:你认为苹果值500万美元,5000万美元,还是5万亿美元,直接决定了你最终持有多久能赚多少钱。为什么要不断学习,其实就是去不断拓展认知范围,这个最花时间!悟道后的投资者最大的区别也就是在这个上面,人与人的能力范围差别非常大的。

内容实在太多,本章未完,继续放到下一篇中吧!

下一篇

楂曲平胃散消脂肪除水湿

![[转载]封起的日子:做精一个趋势](https://www.74hao.com/zb_users/upload/2024/03/202403271711500367116125.png)

有话要说...